主力仓位分析(3)

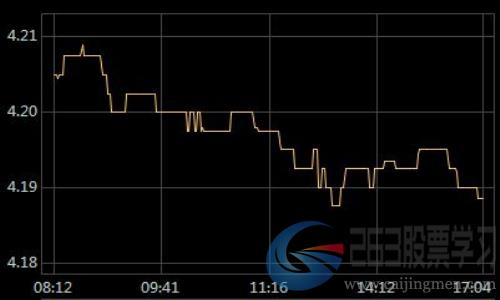

久久财经网主力仓位分析(3) 估计主力仓位的其他方法 上述方法是我们探知主力仓位的主要技术手段,但复杂而多变的股市不会给我们如此的幸运,让主力老老实实的按照固定的套路去操作并暴露自己的真实意图。相反,神机妙算的主力恨不得自己是百变金刚,千方百计的掩盖其仓位、动向及一切真面目。而我们也必须多练几手,总结出更多的探寻主力仓位特征的方法。 A、筹码密集区的低位无量上穿 主力吸筹往往在筹码分布上留下一个低位密集区。在大多数情况下,主力完成低位吸筹之后并不急于拉抬,甚至主力要把股价故意再作回到低位密集区的下方,因为这个地方市场基本没有抛压,所有投资者处在浅套状态,护盘相对容易一些。一旦时机成熟,主力从低位密集区的下方首先将股价拉抬到密集区的上方,形成对筹码密集区的向上穿越,这个穿越过程极易暴露主力的持仓状况,如果主力巨量持仓的话,盘面上就不会出现太多的解套抛压。即股价上穿密集区而呈现无量状况,这个时候我们就知道该股已由主力高度持仓了。 技术上我们必须对“无量”这个市场特征给出较明确的参考标准:即用换手率来精确估计成交量。通常我们不单纯使用成交量这个技术参数,因为股票的流通盘有大有小,同样的绝对成交量并不能说明这只股票是换手巨大还是基本没有换手。如每天900万股的交易,对于中国石化(600028)来说仅占其流通盘的千分之5.8,而对于胶带股份(600614),这900万股已经是它流通盘的全部了。用放量与缩量来监控获利抛压也不是一个好主意。而换手率则本质得多。 依照本人的经验,我们可以把换手率分成如下个级别: 绝对地量:小于1% 成交低靡:1%——2% 成交温和:2%——3% 成交活跃:3%——5% 带量:5%——8% 放量:8%——15% 巨量:15%——25% 成交怪异:大于25% 近一年以来,我们常使用3%以下这个标准,并将小于3%的成交额称为“无量”,这个标准在指南针技术指标中得到广泛认同。更为严格的标准是2%。 下面我们看一个例子(图5—5): 图5—5:综艺股份(600770)1999/03/23 这是综艺股份(图5—5)1999年3月末的K线图。当时这只股票的价格仅为8.11元(复权价)。我们从图上可以看到该股正在从筹码密集区的下方实施向上的穿越,但它的换手率非常小,3月23日那一天的换手率仅为1.74%,属于成交低靡范畴,而在上穿筹码密集区的过程中有约60%的筹码得到了解放。于是,解套不卖的筹码占了流通盘的60%。我们由此可以认定,这60%的筹码大部分为主力所有,于是这只股票的庄家持仓量已经合格了。该股后来的走势是众所周知的,到了2000年2月21日,该股创下了63.95元的最高价。 以上是通过筹码密集区的无量上穿来判断主力的持仓量的方法,即一旦发现筹码密集区以低靡成交量向上穿越,则被穿越的筹码大部分是主力持仓。这种估计主力持仓的方法尽管简单,但对于低位捉庄的参考价值却是巨大的。 这个方法有一个小小的缺陷,因为它没有实现指标化,设计和实现电脑自动识别系统时会感到复杂。 B、 博弈K线低位无量长阳 很多技术分析指标是因需求而设计的,博弈K线的出现是因为大家需要一个技术指标用来计算每个交易日被穿越的筹码量。博弈K线的长度即博弈K线的开盘与收盘之差,是博弈K线的衍生指标,叫“博弈K线长”(CYQKLEN)。博弈K线长阳线的技术标准是:我们认为博弈K线长大于18即为博弈K线的长阳线。从市场含义上看,CYQKLEN大于18的那个交易日,当日有18%以上的套牢盘被解套,观察这些解套盘的解套抛压具有足够的参考价值。我们定义当CYQKLEN大于18%,同时换手率低于3%,为博弈K线的无量长阳。 这种技术特征的市场含义是:解套无抛压,即为主力控盘标志。 下面我们做一个测试:用指南针的鬼域平台将买入条件设置为CYQKLEN大于18,换手率小于3,而卖出条件设置为获利10%卖出,套牢20%止损。结果是赢利的,但成功率仅为55%。 这说明,仅仅知道主力的高度控盘是不够的。因为虽然主力持有了相当多的筹码,但我们很难推测主力下一步要做什么。就像亿安科技,从几元钱到100多元钱,一路上都是主力高度控盘,但是100元的主力高度控盘,只说明主力现在还没离场,至于他明天是否开始出货却不得而知。主力是否有出货意图,与这只股票的位置显然有很大关系,利用指南针软件上的指标评价功能,我们可以清晰地看到买入博弈K线无量长阳的个股,其收益率与个股年相对价位之间的关系: 图5—6:不同年相对价位(RPY1)上的博弈K线低位无量长阳的收益率 这张图的横坐标是个股的年相对价位(RPY1),这个指标是以循环年最高价及最低价为基准,测试个股在其间的相对位置,其算法为: RPY1=(当前价-循环年最低价)/(循环年最高价-循环年最低价)×100% 图上大家可以看到红色或绿色的柱状线,其高度表示资金收益率,红色代表挣钱,绿色代表赔钱。在这张图上可以清楚的看到RPY1越小,买入博弈K线无量长阳的个股越赚钱。在“RPY1”28以下可以获得50%左右的资金收益率,这是个很不错的结果,而“RPY1”小于28其市场含义是股价在本年度内处在相对偏低的位置。这就是说,买入博弈K线低位无量长阳的个股是赚钱的。 研究发现,即使加上低位条件依然是不够的。鬼域平台给了我们另外的一些信息:当0AMV指数的CYEM指标大于4.2之后,博弈K线的无量长阳收益率迅速上升,平均可以得到超过200%的资金收益率。0AMV—CYEM代表了中线资金入场的速度,这个指标大于4,表示的是每天有4%的增量资金入场。因为0AMV及CYEM不是本书所讨论的内容,这里不作过多解释。只是这个结论告诉我们,在增量资金大举入场的大盘环境下,低位高控盘庄股普遍有向上启动拉抬的机会。 下面我们看一个博弈K线的应用案例(图5—7)。 图5—7:华立控股(0607)2000/02/14 这张图专门标出了2000年1月13日的那根K线,位于图的中间偏右一点,图的下方是博弈K线。我们可以看到在2000年1月13日左右,这只股票上出现了大量的博弈K线无量长阳,1月13日的换手率仅仅为1.58%。这一天的大盘指标是0AMV—CYEM为4.37%,显示了资金大举入场的信息。这只股票的后续走势相当理想,它几乎涨了整整一年,到了2001年1月,其股价已经从6元多涨到了17元以上,近乎两倍。 大盘条件与低位条件哪一个更重要,这是需进一步讨论的问题。2001年的操作表明,大盘是相当重要的获利因素,尤其对于技术上呈现博弈K线低位无量长阳的个股。因为这个指标反映了主力的战略性建仓,而他何时开始运做则要配合大盘。在良好的大盘情况下,个股相对位置可以放宽松一些,不一定非得绝对低位不可,中价位的股票也是可以做的。像方才的华立控股,它2000年1月13日的RPY1为50.77,就是个标准的中价位。 用博弈K线捕捉庄家的高控盘,涉及到了许多不同的技术分析指标,这增加了投资者使用该技术的复杂性,况且只有指南针等少数软件才涉及了0AMV等指标。但是由博弈K线衍生出的分析及获利方法,其获利能力非常强,因而以技术复杂性为代价,换取较高收益是值得的。(文章来源:久久财经网)