券商看好上市公司二季度业绩持续改善

随着上市公司年报和一季报的持续披露,A股上市公司业绩渐现真容。整体而言,受多方面因素影响,2018年A股上市公司整体业绩表现疲软。不过,进入2019年,一季度上市公司业绩出现改善迹象,随着A股融资环境修复、减税降费等系列政策利好效应显现,二季度业绩有望继续提振。

2018年上市公司业绩承压

对于A股上市公司2018年业绩表现走弱,市场已有了较为充分的预期。西南证券(行情600369,诊股)分析师朱斌今年2月初的研报称,2018年A股的盈利增速明显下滑。从当时公布的业绩预告情况来看,样本A股的归母净利润比2017年同期下降7.8%。这是A股过去两年来的首次业绩负增长。

光大证券(行情601788,诊股)(港股06178)4月初的分析同样指出,2018年,受商誉减值影响,传媒等TMT板块盈利大幅负增长,汽车、家电等可选消费及电气设备、机械等中游行业盈利也相对偏弱。非银金融则受到资本市场大幅下跌和股票质押风险暴露影响,盈利增速明显下滑。

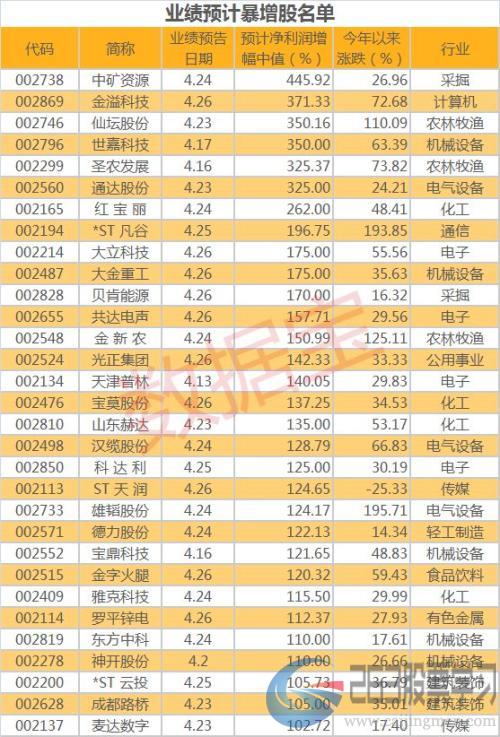

朱斌在4月14日发布的研报中指出,全部创业板公司与近半中小板公司2019年一季度的业绩预告显示,中小板业绩增速与创业板形成明显分化。中小板样本公司一季报归母净利润同比下滑31.3%,较2018年四季度增速呈进一步下滑态势。不过,创业板业绩增速为-11.8%,虽然呈现负增长,但较2018年年报-56%的下滑已有较明显的改善。从创业板各行业一季度的业绩增速来看,汽车、轻工制造、医药、国防军工、建筑、通信、电力设备和计算机八个行业取得了业绩正增长,而基础化工、电子、机械、公用事业、建材、传媒、家电、农林牧渔八个行业利润出现下滑。

业绩改善正在“拐角”

进入2019年,特别是进入二季度以来,券商对A股上市公司业绩层面的乐观研判正在增多。

光大证券指出,2018年业绩下滑原因之一是应收账款坏账,2019年融资环境改善预计带来上市公司业绩改善;4月将执行的减税措施对下游消费品行业形成利好,下调增值税率、下调社保缴费率等措施也有望对上市公司二季度业绩带来一定改善。

朱斌表示,考虑到2018年一季度的高基数,可以认为创业板的业绩底已现。展望二季度,创业板业绩有望获得恢复性增长。通过对于各行业二季度业绩的预判,他认为二季度创业板业绩有望同比实现0-5%的增长,在增速上较一季度进一步提升,从而延续2019年全年创业板高增长态势。

财通证券(行情601108,诊股)分析师金敏认为,尽管2019年一季度创业板整体业绩增速同比仍然为负数,但在去年年末上市公司大规模的“业绩洗澡”之后,降幅出现很大幅度的收窄。去年下半年以来政策的边际趋暖,一季度流动性环境充裕,外部干扰因素得到缓解,对企业的盈利水平起到一定提振作用。

A股业绩改善的预期正在“拐角”,券商机构提醒投资者二季度布局紧扣业绩主线。万和证券分析师费瑶瑶认为,展望二季度,市场或将以结构性行情为主,震荡市料成主线,其中盈利能力或成主导因素。一方面,从市场估值来看,一季度以来市场估值水平大幅修复,目前处于近十年来中位数水平,后续修复空间收窄;另一方面,当前阶段A股企业盈利拐点仍未显现,二季度有望筑底。货币政策方面,无风险利率仍有下行空间。随着中美经贸磋商稳步推进及国内供给侧改革的深入,风险偏好有望持续上升,但边际效应将有所减弱。综合而言,二季度企业盈利改善预期影响或将加大。从长期投资逻辑来看,受益于科创板的设立以及金融供给侧改革等,当前权益类市场仍具有较大的投资吸引力。