险资重仓股曝光:5成配置银行股 增持高科技和医药股

2019年以来资本市场显著回暖,A股市场大幅上涨带动投资收益向好,上市险企净利润同比大增。

五大上市险企发布的2019年一季报数据显示,中国人寿(行情601628,诊股)、中国人保(行情601319,诊股)、中国平安(行情601318,诊股)、中国太保(行情601601,诊股)、新华保险(行情601336,诊股)等五大险企共计实现净利润862.84亿元,较去年同期的508.30亿元同比大增70%。

其中,国寿实现归母净利润增长92.6%至260.34亿元,增幅最大。中国平安实现归母净利润455.17亿元,同比增长77.1%,相当于每天净赚超5亿元。

细数险企净利润大增功臣,当数权益投资。例如,数据显示,中国平安一季度投资收益为466.13亿元,同比大增533%,是利润表收入项下增长最快的科目。

中国人寿亦表示,净利润大幅增加是受境内股票市场大幅上涨影响,公司公开市场权益类投资收益同比大幅增加。

那么,握有逾17万亿投资资产的保险资金如何投资股票?随着上市公司一季报披露,保险资金2019年一季度权益投资路径浮出水面。

险资权益加仓放缓,转向结构性机会

据Wind数据统计,已披露一季报的上市公司重要流通股东中,保险机构重仓股持股市值为1.32万亿元,剔除中国平安集团对平安银行(行情000001,诊股)的持股以及中国人寿集团对中国人寿的持股,险资重仓股市值为6409亿元。

尤其值得注意的是,虽然一季度持仓市值增加了891.7亿元,但持仓数量减少了16.6亿股。

险企持仓市值增加有两个原因,一是主动加仓,二是权益投资上升导致的仓位被动上升。

具体到一季末时点的权益布局,现有信息显示险企更加谨慎。中国银保监会近日发布的数据显示,截至2019年3月末,保险资金规模达17万亿,其中12.39%的资金量即2.11万亿元投资于股票和证券投资基金。该数据较2月末的规模小幅增长139亿元,在投资规模中的占比由2月末的12.51%降至12.39%。

从规模占比来看,12.39%的占比仍高于2018年末的11.71%的占比,距离2015年牛市15.18%的占比还有一定距离。但占比环比下降和投资额仅升139亿元,意味着险资目前已经进入权益投资谨慎布局阶段。

有保险公司投资部门负责人告诉记者,考虑到去年底A股股票估值已至历史低位,公司去年末有战术性加仓,但是加仓金额在整个资产中的占比并不算多。这也是保险资金配置的主流思路。在今年3月举行的险企年度业绩发布会期间,上市险企谈及2019年投资布局思路时均强调了关注长久期资产,注重资金配置安全性。

券商中国记者了解到,在今年一季度的上涨行情中,有险资已经将部分偏情绪性的超跌反弹个股做了减持,一方面兑现投资收益,另一方面也认为接下来涨势可能会弱化。

与此同时,不少保险资管人士认为一季度快速上涨势头告一段落,年内后续为震荡市的概率很大,险资重点转向结构性机会,加强对行业、公司的挖掘,加大对核心资产的持有。

重仓银行股,青睐地产股、医药股

国金证券(行情600109,诊股)今年3月发布的研报显示,保险机构持股风格以主板为主,重仓“金融、地产、消费”,偏好“流动性好、股息率高、盈利能力强”的个股,目前披露的季报数据也展现了这一投资偏好。

金融股中的银行股是保险资金最青睐的投资标的。截至2019年一季末,保险资金持有的银行股共计325.85亿股,持仓市值达3375.36亿元,占目前保险持仓总市值的53%。

招商银行(行情600036,诊股)、浦发银行(行情600000,诊股)、兴业银行(行情601166,诊股)、民生银行(行情600016,诊股)、工商银行(行情601398,诊股)为险资持股比例比较集中的银行股,险资持仓市值分别为854.07亿元、655.72亿元、577.72亿元、553.36亿元和274.39亿元。

险企青睐银行股的原因是银行不仅经营稳健,而且能带来长期稳定的分红收益。银行股属于高股息股,一直以来分红较多。例如,2018年招行每股派0.94元,分红总额237.07亿元;浦发银行每股派0.35元,分红总额102.73亿元;民生银行每股派0.345元,分红总额151.05亿元。

今年一季度,险资持有银行股总体呈现减少态势,主要由两家公司调整所致。其中一家是中国人寿旗下账户,包括中国人寿-传统-普通保险产品账户和中国人寿-分红-个人分红账户共减持工行5.08亿股,中国人寿保险-分红-个人分红账户减持农业银行(行情601288,诊股)1.37亿股,中国人寿保险-分红-个人分红账户减持建设银行(行情601939,诊股)1.13亿股,中国人寿保险-分红-个人分红账户减持中国银行(行情601988,诊股)8236万股。

另一家天安财险-保赢1号减持兴业银行股权约3亿股。这笔转让或与天安财险此前的一次融资行为有关,并非真实转让资产。2019年3月份,为补充公司流动资金需求,天安财险将其持有的兴业银行约4.98亿股股票所对应的收益权转让给华夏人寿,天安财险将回购该股权收益权。

地产股也是险资重仓较多的行业之一。2019年一季末,保险公司重仓房地产股市值总计约1216亿元,其中对万科A(行情000002,诊股)、金地集团(行情600383,诊股)、华夏幸福(行情600340,诊股)、保利地产(行情600048,诊股)持仓市值较大,分别达到377亿元、312亿元、180.91亿元和120.45亿元。

持有地产股较多的保险公司包括安邦人寿、前海人寿、平安人寿、富德生命人寿等寿险公司。

其中平安人寿通过“平安人寿-分红-个险分红”、“平安人寿-万能-个险万能”、“平安人寿-自有资金”的三个账户合计持有华夏幸福约5.83亿股,上述三个账户及平安人寿其他账户与平安人寿的一致行动人平安资管共计持有华夏幸福5.87亿股,占公司总股本的19.56%,位列华夏幸福第二大股东。

中国平安首席投资执行官陈德贤此前曾透露该公司选股策略,中国平安做股票投资主要是选企业、看行业,开展集中投资。股票股价背后要考虑两方面因素,企业盈利和风险溢价,企业盈利是支撑股价的持续性因素。因此平安开展股权投资标准主要有四个——“规划、文化、执行力、财务估值”,即企业要有好的战略规划,稳健的文化,良好的执行和稳定增长的盈利表现。“满足这些条件的公司确实不多,银行和不动产多一点。”陈德贤表示。

随着人口老龄化和健康产业发展,医药制造业也是险资投资较多的行业,目前险资持仓市值为230亿元,国寿、平安人寿、太保寿险、泰康人寿、人保寿险、安邦人寿等保险公司均有投资医药股。

重点增持行业:高科技股、医药股

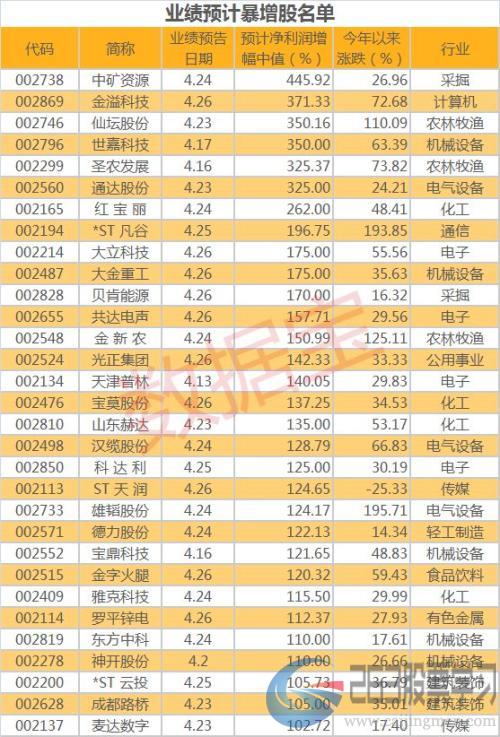

今年一季度,险资持仓数量减少了16.6亿股,对约70只个股进行了减持,对约44只个股进行了增持。

计算机、通信等高科技行业是险资比较关注的行业。一季度增持了2336万股,分布在7只个股中。医疗业增持股数为1143万股,分布在5只个股中。

从各大保险公司重仓股持股市值来看,持股市值相对较大的保险机构有:截至2019年一季度末,安邦保险(含和谐健康险)(2215亿元)、生命人寿(871.39亿元)、中国人保(含各子公司)(679.11亿元)、中国人寿(567.76亿元,含各子公司)、中国平安(561.77亿元,含各子公司)、华夏人寿(364.6亿元)、前海人寿(340.91亿元)等。

具体持仓个股方面,保险机构持股市值较大的个股有:招商银行(854.07亿元)、浦发银行(655.72亿元)、兴业银行(577.72亿元)、民生银行(553.36亿元)、万科A(377亿元)、工商银行(274.39亿元)等。

注:上述持股市值仅统计上市公司前十大(流通)股东中保险机构的持股市值,并且剔除中国平安集团对平安银行的持股以及中国人寿集团对中国人寿的持股。

- 上一篇:从千亿地雷到美国名校舞弊案 A股估值或面临三大变局

- 下一篇:「复杂」的郭台铭