联讯策略:应对外围风险保持宽松 房地产望迎来机会

核心观点:整固、反弹阶段以及中期择股方面的一些建议

今日市况:股指仍处于调整趋势中,大消费跌幅居前

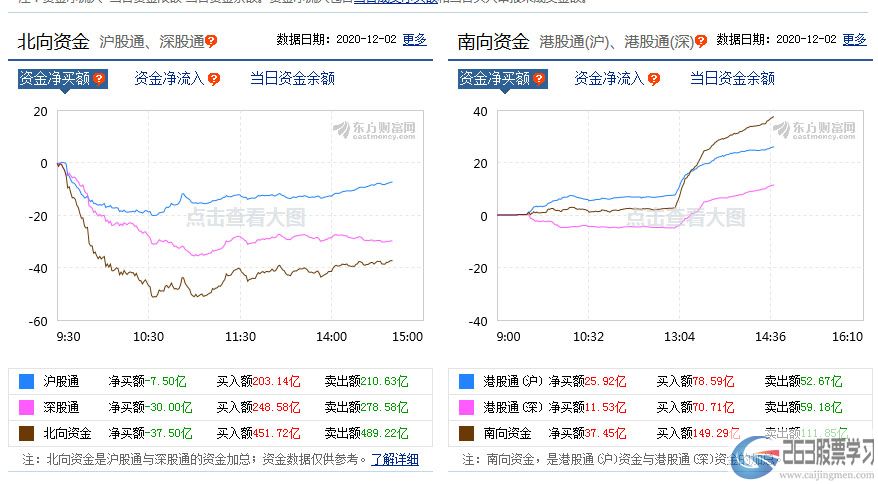

今日沪深股指及创业板指早盘低开后快速反弹,随后展开震荡整理走势,恒指表现稍弱,间接制约了A股的反弹力度。创业板的表现整体强于上证50指数走势。沪指收于2850.95点,跌1.48%,深成指收于8877.31点,跌1.39%,创业板收于1469.48点,跌0.84%,两市成交约4340.1亿元,成交量环比萎缩。

盘面上,申万一级行业中,仅有农林牧渔板块收涨,跌幅靠前的板块有食品饮料、医药生物、商贸、非银金融、银行等。主题投资方面,近期强势的“人造肉”题材股出现明显回调,受国常会决定延续集成电路和软件企业所得税优惠政策的利好影响,集成电路概念股大涨,军工、券商、高送转板块较为活跃。

热点跟踪:4月物价数据出炉,全年通胀风险整体可控

国家统计局5月9日发布了2019年4月份全国CPI(居民消费价格指数)和PPI(工业生产者出厂价格指数)数据。

1、CPI环比由降转涨,同比涨幅略有扩大。从环比看,CPI由上月下降0.4%转为上涨0.1%。从同比看,CPI上涨2.5%,涨幅比上月扩大0.2个百分点。

2、PPI环比、同比涨幅均略有扩大。从环比看,PPI上涨0.3%,涨幅比上月扩大0.2个百分点。从同比看,PPI上涨0.9%,涨幅比上月扩大0.5个百分点。

根据我们宏观团队分析,今年通胀的风险主要来自于猪肉项,由于超低的存栏,年内猪肉价格大概率超过历史高点,四季度单月CPI同比有超过3%的风险。不过由于只是单月突破3%,并非整个季度都在3%以上,加之主要是猪肉供给这一单一因素引起的,总需求并不支持CPI同比持续高位,通胀风险整体可控。

市场前瞻:整固、反弹阶段以及中期择股方面的一些建议

隔夜美股三大指数低开高走,尾盘有所调整,收盘涨跌不一。欧洲重要指数多数表现较强,红盘报收居多。央行公告,目前银行体系流动性总量处于较高水平,5月9日不开展逆回购操作。央行此前连续三日实施小额净投放,对流动性总量影响不大,但有助于缓解紧缩预期,稳定市场情绪。

受外围市场避险因素升温,双边边际改善短期出现微妙变化的影响,股指的调整仍在演绎中,但杀跌的动力已较前几日有所减弱,当前的市场更多是操作情绪的谨慎、观望后续经济数据动向,以及对刺激经济平稳走强的积极政策的期待。之前的研报中我们分析了股指后续调整的时间、空间及可能会出现的演进方式、后续利好方面的看点因素等。

今天我们来关注下后续值得去挖掘的板块。

首先,从节奏方面看,止跌企稳、整固阶段,题材股以及弹性较大的小盘股、次新股、高新技术类品种会有较多表现机会,而从整固进入到反弹上攻3050阻力阶段时,权重股将发挥尝试冲关的作用,大金融、大消费、中字头里的绩优蓝筹、细分领域的头部公司将成为市场关注重点。

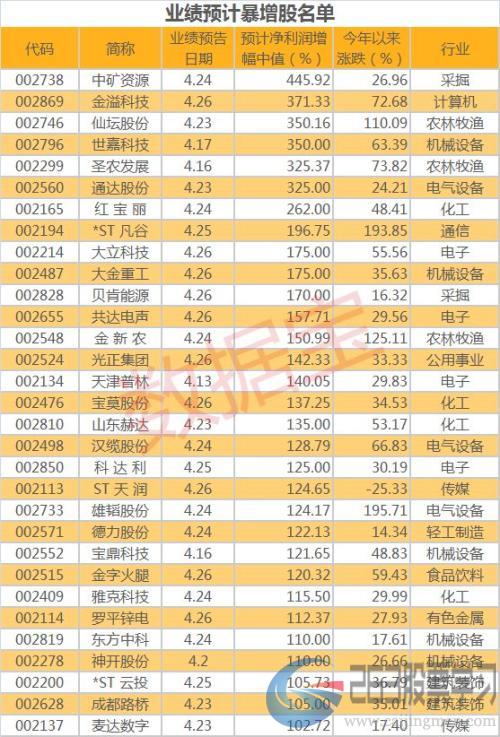

其次,由于年初以来第一阶段的普涨行情已经稍显疲态,后续寻找确定性机会将成为重点,业绩的增速将对股价继续上行保驾护航。根据上海证券报报道,截至目前沪深两市合计有400多家公司披露了半年报业绩预告,其中报喜(预增+续盈+扭亏)公司160多家,占比约40%。在报喜公司中,有约120家预计上半年净利润增幅上限超过50%(含)。此外,不确定的公司有60家左右。从行业分布来看,化工、机械设备、畜牧、电子、5G产业链等板块的报喜公司占比较高。

再有就是市场方面的择股,这里仅提供一些思路仅供参考,

1、政策扶持型,如央企国企改革(中字头、军工等)、区域建设型(粤港澳大湾区、雄安新区、上海自贸区等);

2、创新推动型,如科创板受益板块,如生物医药、高新技术、券商;

3、次新股,上市连板后出现较大回落后重拾升势,筹码经过充分换手,新资金入驻后关注长期趋势,新上市后企业融资现金流较好,后续横向纵向整合概率大,业绩有所保障且属于细分子行业具有竞争力的头部企业。

4、外资择股偏爱型,5月底将有MSCI纳入因子比例提升,8、9月份MSCI及罗素指数等外资配置A股时间段前,我们可以从一季报中筛选出十大流通股东中外资有所配置的品种,结合市场位置进行适度配置。

5、积极应对外围风险,继续保持适度宽松措施,二季度经济数据能够承接一季度良好超预期的表现,房地产及相关产业链等有望迎来机会。而发达国家降息第一枪由新西兰联储降息25个基点打开后,若美联储后续实施降息,则也可关注相关板块的机会。

风险提示:投资有风险,入市需谨慎