券商难改“靠天吃饭” 科创板引导增长预期

A股行情经历大幅震荡,自营投资收益的波动将会放大券商业绩的弹性。伴随科创板转融通等创新业务推进,券商板块的长期投资性机会仍存。

券商“靠天吃饭”的属性难改!3月亮眼财报如同昙花一现,4月券商业绩大幅下滑,营收净利环比双降,市场下行成为核心原因。

分析人士认为,4月份券商总体业绩受高基数的影响,环比大幅下滑,但是同比仍然实现高增长。伴随科创板、衍生品等新产业、产品快速发展,创新业务推进与交易量放大,券商板块的长期投资性机会仍然具备。

营收净利环比下滑

据统计,已披露业绩的35家上市券商4月实现净利润70.05亿元,环比下降55.07%。实现营业收入184.87亿元,环比下降40.63%。可比口径下,30家上市券商4月净利润同比上升61.74%,营业收入同比上升48.1%。

记者横向对比发现,上述35家上市券商中,4月净利润(母子合并口径)最高的为长江证券(行情000783,诊股)、国泰君安(行情601211,诊股)、海通证券(行情600837,诊股),分别达到7.07亿元、6.21亿元、5.83亿元;单月同比增速最高的分别为方正证券(行情601901,诊股)、国海证券(行情000750,诊股)、国元证券(行情000728,诊股),同比增速达到1245%、855%、633%。太平洋(行情601099,诊股)证券单月净利为-1.13亿元,成为4月唯一亏损的上市券商。

长江证券表现亮眼。其公告显示,长江证券(母公司)4月实现净利润7.01亿元,而在3月净利润仅为2.89亿元,环比大增1.4倍。公司同意长江资管、长江保荐利润分配方案,即分别将向母公司分配现金红利人民币5.5亿元和2000万元,导致本期母公司营业总收入、净利润及长江资管、长江保荐净资产大幅变动。

华泰证券(行情601688,诊股)非银金融沈娟团队表示,4月股市盘整、交投活跃度略有回落、两融规模相对稳定,预计投资类业务较弱拖累业绩,叠加3月高基数效应,业绩环比下滑。但在去年同期低基数效应下,业绩同比上涨。

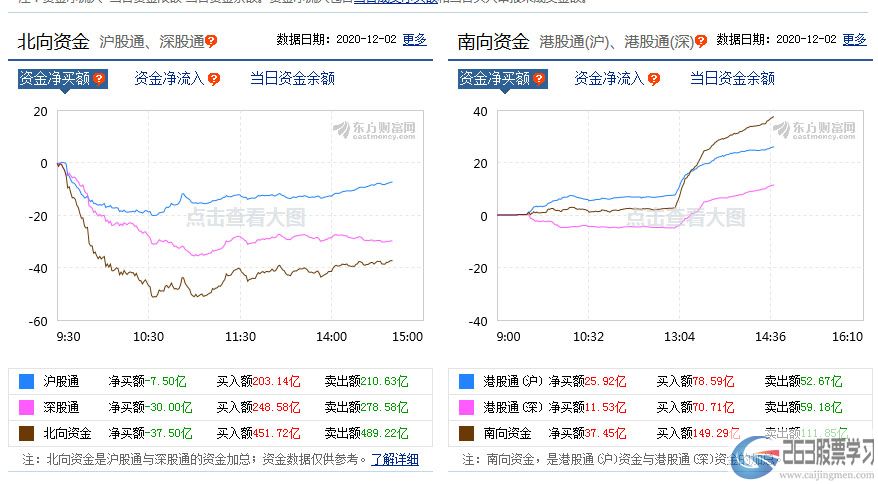

在4月8日A股成交突破万亿元关口之后,市场持续呈现震荡调整,券商业绩集体出现回落。1月-4月累计净利润方面,据东方财富(行情300059,诊股)Choice统计,国泰君安、中信证券(行情600030,诊股)、华泰证券暂列前三,依次实现36.7亿元、35.95亿元、32.61亿元,同比增速分别为33.68%、25.42%、0.62%。

自营妥则业绩稳

4月A股出现显著调整,多项市场数据下滑,券商业绩也受到影响。

具体而言,股债市场较3月均有所回落。上证综指下降0.4%,深证成指下降2.35%,创业板指下降4.12%;中证全债指数4月下跌0.7%,上证国债下降0.003%。股票日均交易额8025亿元,环比下降9.3%。

两融余额稳步提升,质押规模仍在收缩。4月末两融余额9599亿元,环比上涨4.1%;4月券商股票质押新增未解押股数62亿股,环比下降21.8%。截至4月30日,市场质押股数6161亿股,较2018年11月初的高点持续收缩,较2018年末已减少184亿股。

“4月大盘表现差强人意,A股下行,但两融数据仍在上升,足以显现交投依然保持在较高的位置上。在市场波动加剧的情况下,股票自营风险敞口较低的券商,业绩稳健度更为凸显。”某非银分析师对《国际金融报》记者表示。

广发证券(行情000776,诊股)分析师陈福表示,年初以来市场回暖,质押风险缓释,大部分券商在季度末实施计提拨回(个别券商在每月实施并已反映在当月月报)。随着权益资产上涨,各类减值有望回拨、公允价值回升。

投行迎科创板机遇

与券商投行业务相关的数据,则呈现分化态势。

4月,IPO规模88亿元,环比下降6.1%;再融资规模1581亿元,环比上涨152.9%;债权承销规模7088亿元,环比下降5.4%。股票承销443亿元,环比上升145.89%,债券承销7131亿元,环比下降11.10%。

中银国际证券分析师王维逸预计,券商投行业务收入环比将有所增长。4月份券商总体业绩受高基数的影响环比大幅下滑,但是同比仍然实现高增长。

目前,上交所受理科创板申请企业已逾100家,其中已问询企业超80家。伴随科创板申报进入常态化,券商成为主要受益对象之一。截至5月9日,中信建投(行情601066,诊股)证券保荐科创板企业家数达15家,领跑众券商。

“科创板持续推进,如火如荼,券商投行业务迎来发展良机。展望未来,直融占比有望进一步提升,预计投行业务将呈现稳步攀升、持续向好的局面。”上述非银分析师认为。

未来科创板逐项制度落地,有望进一步促进券商在资本市场中发挥关键推动作用。4月30日,上交所、中证金融、中国结算联合发布《科创板转融通证券出借和转融券业务实施细则》,集中对科创板转融通证券出借和科创板转融券业务出借环节的差异化安排作出规定。

目前,中信证券、中信建投证券、银河证券、海通证券、申万宏源(行情000166,诊股)证券、国泰君安证券、华泰证券、国信证券(行情002736,诊股)和招商证券(行情600999,诊股)等9家券商已开通科创板转融通业务权限,并已展开相关系统测试。

沈娟团队认为,科创板制度设计完善多空平衡机制,将驱动市场定价合理均衡,提升资本市场运行韧性。同时放大证券需求,活跃交易、增强市场流动性。投行作为融资融券和转融通业务重要参与者和中介机构,将在平衡多空双方中发挥重要作用,同时也有望通过借入证券开展做市与风险对冲。投行能力分化,优质券商差异化、特色化将趋强化。

高Beta业务是主线

Wind券商指数于3月最后一个交易日报收9410.5点,至4月30日下滑至8790.6点,单月降幅达6.59%。不过,年初至今,券商股依然延续较为强势的涨幅。

东方证券(行情600958,诊股)非银金融行业分析师唐子佩表示,目前券商板块PB(市净率)估值已经降至1.6倍,低于历史中枢20%。政策向好和业绩抬升仍是 2019年券商板块的投资主逻辑;短期来看,高Beta业务是主线,板块的走势将与大盘高度一致。

陈福表示,券商板块4月业绩有所回落,但总体来看,当前两市交易量维持高位运行,在科创板、衍生品等新产业、产品快速发展环境下,长期看好创新业务推进与交易量放大所带来的券商板块的投资性机会,有望通过投行资本化、财富管理等高ROA(资产收益率)业务促进券商实现战略发展。

王维逸表示,5月假期后,随着中美贸易摩擦升级,A股行情经历大幅震荡,自营投资收益的波动将会放大券商业绩的弹性,券商指数也经历了较大的回撤。在此背景下,重点看好业绩更加稳健同时估值较低的龙头券商。

在标的选择方面,唐子佩认为,应坚持三条投资主线:一是受益于科创板政策机遇,投行资源与实力较强的券商;二是随市场上涨弹性较大的标的,体现为自营与经纪业务占比较高;三是估值较低且业绩优异的券商标的。