12只创业板股将首度“入摩” “创蓝筹”要火?

新的变局终于到来!

北京时间5月14日5点,MSCI的5月半年度指数审议结果将正式出炉。

按照MSCI的计划,5月份A股被纳入的比例将从5%提高到10%。由于此次将以10%的纳入因子纳入中国创业板大盘股,哪些创业板大盘股将首次纳入MSCI名单成为市场关注的焦点。

有券商分析指出,MSCI股票池的结构性扩容新增创业板大盘股,将使新股票池的市值分布边际向中小盘倾斜。

MSCIA股扩容将新增千亿“活水”

北京时间5月14日早上5点,MSCI 5月半年度指数审议结果将公布,届时MSCI将公布新纳入和剔除的个股名单,此次指数审议结果将在5月28日收盘后生效。

火山君注意到,根据MSCI此前公布的扩容计划,2019年5月半年度指数审议后将指数中的中国大盘A股纳入因子从5%提高至10%,同时以10%的纳入因子纳入中国创业板大盘股,这也将是创业板公司首次“入摩”。

东兴证券(行情601198,诊股)分析指出,具体来说,MSCI纳入因子的变化会从量、节奏及结构上对外资流入产生影响。第一,中盘股的提前纳入会为A股带来更多的增量资金。相较于原计划,新计划预计将带来合计人民币4279亿元的追踪资金,较原计划多增加766亿元。第二,创业板标的纳入节奏的明确及中盘股纳入节奏的加快,反映了MSCI纳入A股总体进程的加速,或将刺激外资提前布局,加速流入A股市场。第三,纳入节奏的边际变化体现了MSCI对于优质成长股的关注,这也将影响外资的配置偏好,外资流入结构将进一步改善,推动外资对A股进行更加多元的配置。

国金证券(行情600109,诊股)表示,根据测算,按照MSCI的A股纳入比例提升方案,5月A股大盘股纳入比例提升至10%,同时纳入创业板大盘股,按人民币计增量资金约1281亿元。

值得注意的是,在5月半年度指数审议结果公布后,MSCI还会在今年8月将指数中所有中国大盘A股纳入因子提高至15%,而在11月指数审议时则会将这一纳入因子从15%提高至20%,同时将中国中盘A股以20%纳入因子纳入。预计这三次纳入因子的提升总共会给A股带来超过4000亿元的增量资金。

创业板首批“入摩”12股受关注

据了解,根据明晟指数公司此前公布的扩容计划,MSCI拟将A股纳入比例从5%提高到20%,计划在5月份、8月份与11月份分三步执行。按这三步实施后,MSCI新兴指数成分股预计将包含253只中国大盘A股和168只中国中盘A股,其中包括了27只创业板股票,而此次将有12只创业板个股首次“入摩”。

哪些创业板会率先“入摩”呢?国金证券称,这12只创业板大盘股预计分别为:温氏股份(行情300498,诊股)、东方财富(行情300059,诊股)、爱尔眼科(行情300015,诊股)、宁德时代(行情300750,诊股)、智飞生物(行情300122,诊股)、迈瑞医疗(行情300760,诊股)、乐普医疗(行情300003,诊股)、汇川技术(行情300124,诊股)、三环集团(行情300408,诊股)、沃森生物(行情300142,诊股)、宋城演艺(行情300144,诊股)、芒果超媒(行情300413,诊股)。

从这12只个股名单来看,基本都是各自行业中的细分龙头公司,且也是各自行业中总市值最大的。如爱尔眼科是中国规模领先的眼科医疗连锁机构,该股于2009年10月登陆创业板,上市近10年来,公司市值从69亿元增长到目前的近800亿元,大幅跑赢沪深300指数和创业板指数。2018年,爱尔眼科实现净利润10.09亿元,同比增长35.88%。截至5月10日,港资持有爱尔眼科股份占其流通股比例达到20%。

爱尔眼科日K线图

另外,从今年一季度报情况来看,上述12只创业板个股中有9只净利润实现同比增长。其中,宁德时代、智飞生物、乐普医疗以及沃森生物净利润同比增长率均超过50%,处于高速增长期。

火山君注意到,在A股“入摩”前后,市场曾迎来一波白马股行情,外资对于白马股尤为青睐。外资持股市值超过百亿元的公司包括了贵州茅台(行情600519,诊股)、中国平安(行情601318,诊股)、美的集团(行情000333,诊股)、恒瑞医药(行情600276,诊股)、格力电器(行情000651,诊股)以及五粮液(行情000858,诊股)等等。

随着创业板公司此次首度“入摩”,“创蓝筹”概念又一次被市场提及。东兴证券分析称,根据MSCI扩容权重和结构的变化,未来投资将分为两条主线,一是由于纳入因子从5%逐级上调至20%,权重基数大的板块在总增量方面受益明显。预计银行、非银、食品饮料板块中的优质资产将持续获得稳健的外资流入。二是股票池的结构性扩容,新增的创业板个股和中盘股将使新股票池市值分布边际向中小盘倾斜。

外资重塑投资偏好“创蓝筹”要火?

事实上,在A股“入摩”后,外资的投资趋向正在逐步影响A股投资者,价值投资逐步在A股市场得到体现。

火山君发现,A股被纳入MSCI的成分股均为大盘蓝筹股,主动型资金也相对更偏好大盘蓝筹和龙头白马。从陆股通持有个股市值占持仓的比重来看,比例较大的个股包括贵州茅台、中国平安、美的集团、恒瑞医药等。自2017年3月公布陆股通持股数据以来,可以看到外资对白马股总体不断增持,A股被纳入MSCI也带动外资进一步增持白马股。

国金证券称,由于追踪MSCI的被动资金需按照指数进行配置,主动资金偏好叠加MSCI事件影响,A股被纳入MSCI也带动外资配置白马股,在一定程度上催生了一波白马股行情,短期内对市场风格有一定影响。在2017年6月宣布A股将纳入MSCI和2018年5月A股被正式纳入MSCI时,外资对市场风格的影响相对明显,均可以看到白马股在短期内出现明显上涨:在2017年6月和2018年5月其涨幅分别为9.16%、7.17%,相对沪深300的超额收益分别为4.18个百分点和5.96个百分点。

“从券商研究报告中也能看到,A股加入MSCI后影响最大的是主动资金的偏好买入。‘创蓝筹’最近又有被提到,此次首次加入MSCI的12只创业板个股未来肯定会得到更多的外资关注。考虑到未来创业板还有15只个股将被纳入,因此从边际效果来看,创业板市场受到的积极影响会高于主板市场,投资者可以把关注重心回到‘创蓝筹’之上。”深圳一位不愿具名的私募经理向火山君表示道。

而天风策略徐彪也认为,对于可能被MSCI纳入的创业板股票,外资所偏好的还是那些大市值、具有稳定盈利水平、高ROE的标的。

私募:外资布局窗口再度来临

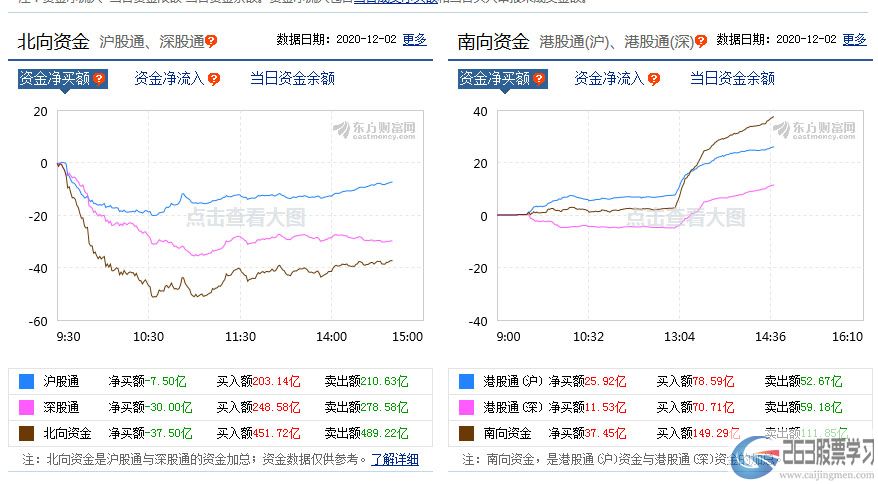

近期A股市场持续调整,同时伴随着北向资金净流出,因此有投资者担忧外资会不会持续流出?不过MSCI明日将宣布把中国大盘A股的纳入因子由5%提升至10%,这将对目前的A股市场产生怎样的影响?而创业板公司将首次被纳入MSCI,对于目前创业板市场将会带来怎样的影响?未来外资在A股的话语权越来越重,对于A股市场将有怎样的影响?对这些问题,基岩资本副总裁范波接受了火山君的专访。

火山君:MSCI扩容窗口明日开启,5月份MSCI将把中国大盘A股的纳入因子由5%提升至10%,对于目前的A股市场将有怎样的影响?

范波:近期A股市场持续调整,同时伴随着北向资金的净流出,因此市场上有部分投资者担忧外资会不会持续流出。实际上我认为,对于4月份北向资金的净流出更多是阶段性离场,并非外资的系统性转向。但是随着MSCI扩容窗口期临近,外资布局窗口将再度来临,基本面和资金面共振的龙头公司有望从中获益。

根据MSCI此前公布的扩容计划,今年5月,MSCI将把中国大盘A股的纳入因子由5%提升至10%,同时将创业板大盘A股以10%的纳入因子纳入到MSCI指数体系中。这意味着,创业板中的优质个股被纳入MSCI也将在5月14日确定。而MSCI此前公布的扩容,从市场影响来说,增量资金入场,影响肯定是偏正面的,从长期来看,外资增配A股的趋势不变。

火山君:5月份A股被纳入MSCI的比例提升,能给市场带来多大的增量资金?

范波:据中金公司估算,可能带来的主动和被动增量资金约为200亿美元左右,并预计其中被动资金占比可能在20%左右,被动资金一般就在生效日附近的几个交易日执行。另外届时将有约40亿美元(折合人民币在200亿元至300亿元之间)的资金将在5月底左右进入A股市场。

此次MSCI扩容成分股范围改变更为积极,明确了创业板标的名单及纳入因子,对外资流入产生积极影响。首先中盘股的提前加入会为A股带来更多的增量资金。其次是创业板标的纳入节奏的明确及中盘股纳入节奏加快反映了MSCI纳入A股总体进程的加速,或将刺激外资提前布局,加速流入A股市场。随着我国对外开放进一步提速,预计未来外资持续流入的趋势不会发生改变,作为重要的增量资金,外资对A股市场的影响也会进一步增强。

火山君:创业板公司将首次被纳入MSCI,而对于目前创业板市场将会带来怎样的影响?

范波:根据MSCI此前公布的扩容计划,MSCI拟将A股大盘股纳入比例从5%提高到20%,计划在5月份、8月份与11月份分三步执行。按这三步实施后,MSCI新兴指数成分股预计包含253只中国大盘A股和168只中国中盘A股(其中包括了27只创业板股票)。而MSCI明确了创业板标的名单及纳入因子,这也明确反映了MSCI纳入A股进程在加速,或将刺激外资提前布局,加速流入A股市场。

同时,这也体现了MSCI对于优质成长股的关注,将影响外资的配置偏好,推动外资进行更加多元化的配置。从影响来看,对创业板尤其是其中市值较大的公司,是非常明显的利好,而此次应该会纳入12只创业板大盘股,这些股票会有被动资金的买入。而实际上从2018年12月起,深股通资金净流入增速显著大于沪股通,资金流入结构的边际变化暗示着外资的偏好也出现了边际变化,北上资金也在逐渐向中小盘倾斜。

火山君:未来外资持续流入,其规模已经接近公募基金的规模,外资在A股的话语权越来越重,对于A股市场将有怎样的影响?

范波:数据显示,截至2019年一季度末,外资持股市值为16838.88亿元,较去年四季度增长5321.53亿元。而银河证券数据显示,截至2019年一季度末,公募基金持股市值是19459.96亿元,外资持股市值与公募基金的差距,目前已缩小至2621.08亿元。而从外资持股喜好来看,外资偏好消费、金融、医药行业,重仓行业龙头公司,因此对此类公司股票的定价权越来越强势。

根据MSCI扩容权重和结构的变化,除了银行、非银、食品饮料中的优质资产将持续获得稳健的外资流入之外,还应该关注MSCI股票池的结构性扩容,其中新增了创业板、中盘股使得新股票池市值分布边际上向中小盘倾斜。长期来看随着外资持续流入,而北上资金也在逐渐向中小盘倾斜,部分个股的估值标准可能会发生变化,逐渐趋近全球估值水平,而且这些股票的波动性也会降低。

- 上一篇:谨慎情绪升温 资金再度流出

- 下一篇:上交所:券商须做好中介人和守护人