开门红迎接“七翻身”!沪指跳空飞越3000点 离岸人民币飙升逾500点

下半年首个交易日,人民币汇率无悬念大举高开。早间离岸人民币一路冲破五道关口,一度涨超500点,并创5月10日以来新高。

机构人士称,500点不过是“前菜”,两个重要指标显示,人民币升至6.70也不是没可能。而随着汇率贬值这一压制人民币资产估值的重要因素改善,人民币资产所具备的估值优势、利差优势将得以凸显,外资流入利好人民币资产价值重估。

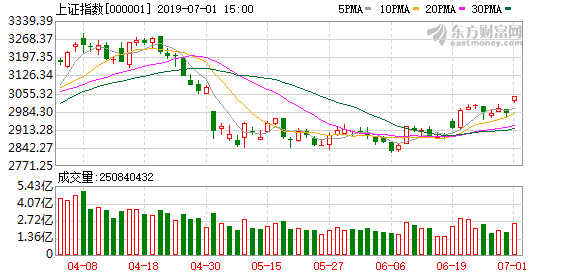

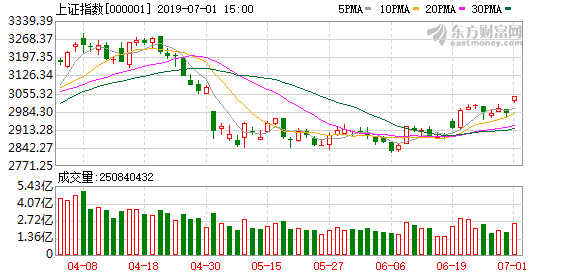

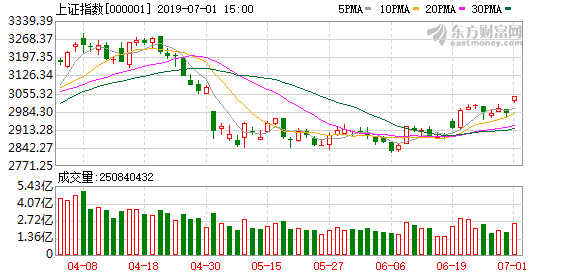

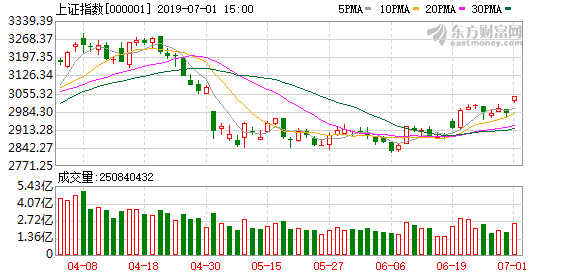

A股方面,在利好消息刺激下,沪深两市双双大幅高开并震荡走高。截至10时10分,沪指上涨近2%,深成指和中小板指涨幅均超过3%,创业板指数涨幅也接近3%。板块方面,电子元器件、家电、通信、计算机、非银行金融和食品饮料位居涨幅榜前列。

不少机构认为,外部矛盾出现转机,风险偏好回升可持续,叠加7月份流动性充裕,情绪与资金形成合力,股票市场上涨成为大概率事件;经过两个月的调整后,A股上演“七翻身”大有希望。

盘初怒破五关劲升逾500点

7月1日早间,离岸人民币大涨,率先吹响人民币资产反攻的号角。

数据显示,7月1日亚市盘初,香港市场离岸人民币(CNH)兑美元汇率直线飙升,径直突破6.86、6.85、6.84、6.83元4道关口,并于北京时间7:27升破6.82元,最高涨至6.8172元,较前收盘价(6.8687元)大涨515点,并创下5月10日以来的新高。

此后,汇价有所回调,截至北京时间9:40,报6.8480元,涨207点。

在岸市场方面,7月1日,银行间外汇市场人民币兑美元汇率中间价报6.8716元,较前值上调31点。

值得一提的是,7月1日亚市早盘,国际市场上美元指数不改升势,截至北京时间9:40报96.35,涨0.16%。在美元指数持续上行的背景下,人民币汇率大举拉升显示出这一波升值的主动性。

阶段性反弹行情有望展开

一些业内人士认为,利好因素不断积聚,新一轮人民币阶段性反弹行情有望展开。

首先,外部风险趋于缓和,人民币汇率预期有望迎来纠偏。外部风险因素是过去一段时间以来影响人民币汇率及其他人民币资产走势的一项重要因素。目前外部形势渐趋明朗,先前市场的悲观预期有望得到修正,将有望推动包括人民币汇率在内的人民币资产短期重估。

其次,随着美联储货币政策显露转向信号,美元指数恐难以继续走强。根据利率期货测算的加息预期显示,当前市场预期7月份美联储降息的概率已达到100%。美国经济增长放缓,叠加美联储转向降息,将动摇美元走强的基础。

资料来源:CME Group

再者,中外利差走弱,为人民币汇率提供有力支撑。近期海外债市普涨,收益率纷纷回到2016年年中低位附近,欧洲国债收益率更创下历史新低。然而,中国债券市场上涨幅度有限,利率甚至还没有回到年初低位,中外利差明显拉大,人民币资产对外资吸引力显著增强。

据统计,截至6月28日,中美10年期国债收益率的利差达123个基点,处于2018年以来的高位水平。

这一背景下,近期外资增持中国债券的力度明显加大,6月份北向资金亦恢复净流入,加上中国资本市场不断扩大开放,外资持续流入可期,亦将对人民币汇率保持稳定起到积极的作用。

最后,随着外部风险收敛以及宏观调控发力,经济基本面保持平稳运行的概率大增,将成为人民币汇率的坚强支撑。6月以来,宏观政策逆周期调节力度重新加大,一方面央行增加了流动性投放,流动性持续充裕;另一方面,专项债新规出台,地方债发行加快,单月发行规模创下三年新高,积极财政政策明显发力,且后续仍有加码空间,政策对经济的托底力度增强。

海通证券姜超团队发布报告指出,经历4月5月的经济下行期后,6月经济数据有止跌企稳的迹象,下半年经济基本面有望见底企稳。

业内人士认为,目前基本面和技术面均给人民币兑美元升值提供了一定的基础,人民币兑美元甚至在短期内有走强至6.70下方的潜力。

升破6.8亦不无可能

从技术面看,德国商业银行高级新兴市场经济学家周浩认为,短期内美元兑人民币非常有可能下探至6.80下方,甚至达到6.75的位置。主要如下有两项依据:

一是美元指数目前在96一线。从历史上看,对应的美元兑人民币平均汇率为6.795,人民币仍存在升值空间。

数据显示,美元指数和美元兑人民币在过去三年的相关性达到0.831。在过去三年里,美元指数大约有4次左右在96附近,美元兑人民币的平均汇率为6.795。

二是中美长债利差目前在120基点左右。从历史上看,对应的美元兑人民币平均汇率为6.67,人民币仍存在升值空间。

截至6月28日,中美10年国债收益率利差扩大至123个基点,为2018年1月以来的最高水平。从某种意义上说,这意味着市场对中国经济增长有信心,而对美国经济增长放缓存忧虑,两国基本面趋势的变化导致了利差的扩大。

在过去三年里,中美10年期国债利差大约有3次达到120基点左右,美元兑人民币的汇率平均值为6.67左右。

升值利好人民币资产重估

人民币升值利好人民币资产重估,股债市场均可收益,但A股有望成为最大受益者。

华泰证券宏观研究团队发布报告称,从权益资产的视角来看,下半年汇率是一个重要的影响因素。G20峰会后,外部形势出现缓和,人民币汇率可能重启升值趋势。这对于股票市场会有一定的系统性估值提升机会。

该报告指出,中长期来看,未来十年,美元上行周期已经触顶,将逐渐进入下行通道,资本可能重新回流新兴市场。预计中国在科技创新层面会有突破,增强人口质量红利。此外,对外开放有利于推动生产要素组织方式的优化,均成为吸引资本流入中国的支撑因素,这将促进人民币风险资产价值重估。

对于A股,有机构人士指出,外部矛盾出现转机,风险偏好回升可持续,叠加7月份流动性充裕,情绪与资金形成合力,股票市场上涨成为大概率事件;经过此前两个月的调整后,A股上演“七翻身”大有希望。

从以往来看,月初资金面通常较为宽松,特别是6月是财政支出大月,7月初随着季末因素影响消退,财政投放对短期流动性的正面影响有望充分显现。短期内,A股市场所处的资金环境较好。

中泰证券的监测显示,当前市场情绪指标处于改善的状态,且尚未达到过热的区间,这往往预示着市场走势向好。

东吴证券发布报告称,作为影响当前市场风险偏好的关键因素之一,外部风险的缓解将有助于强化市场上涨趋势。进入7月,市场上涨的窗口将逐步打开。

联讯证券发布策略周报指出,外部矛盾出现转机,在前期市场已提前反映悲观情形的情况下,基本上封死了股市下跌的空间。从配置策略的角度看,7-8月的布局可适当积极一些。

中信证券报告称,预计A股盈利增速在第三季度筑底后将逐季回升。

国泰君安称,A股已进入绝佳战略配置阶段,过程可能缓慢,趋势已经形成。

中信建投报告称,建议加配券商保险等非银金融板块,坚持蓝筹基石、科创先锋,迎接牛市的第二阶段。

(文章来源:中国证券报)