监管层鼓励加杠杆?一周3大利好 A股下周是否有戏?

继日前证金公司大幅下调转融资费率80个基点后,本周五,A股再次迎来重大利好,即《融资融券交易实施细则》的大幅优化。

直击“要害”的三方面修改

本周五,证监会发文称,已于近日指导沪深交易所对《融资融券交易实施细则》进行了修订,将融资融券交易机制作出较大幅度的优化。

具体看,本次细则修订,主要涉及三个方面:

一是取消了最低维持担保比例不得低于130%的统一限制,交由证券公司根据客户资信、担保品质量和公司风险承受能力,与客户自主约定最低维持担保比例。

二是完善维持担保比例计算公式,除了现金、股票、债券外,客户还可以证券公司认可的其他证券等资产作为补充担保物,增强补充担保的灵活性。

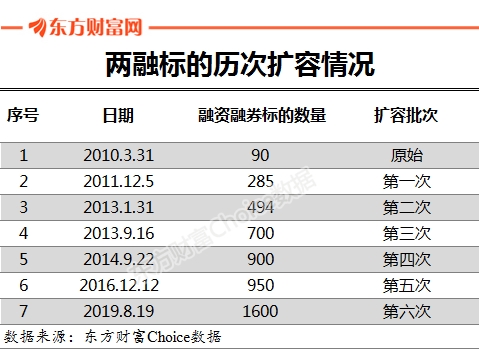

三是将融资融券标的股票数量由950只扩大至1600只。标的扩容后,市场融资融券标的市值占总市值比重由约70%达到80%以上,中小板、创业板股票市值占比大幅提升。

调整是为了改变“一刀切”

当然,对于以上三个方面,证监会新闻发言人常德鹏在周五举行的例行发布会上表示,融资融券规则调整后,不再统一规定维持担保比例的最低限为130%,但这并不是取消了最低维持担保比例;扩大担保物范围,也不是不用考虑担保物质量。

至于扩大融资融券标的范围,是为了引导证券公司根据自身风险管理能力在标的范围内自主设定标的池,切实做好客户适当性管理、保护投资者权益。

常德鹏进一步表示,本次调整的目的是改变“一刀切”的做法,将监管、自律的强制要求转化为证券公司自主风险管理的内在需求,交由证券公司与客户自主约定。对于资信较强的客户、流动性较好的担保品,证券公司可以经过评估后适当调低最低维持担保比例,反之也可以提高。

这已是融资融券标的第6次扩容

本周五下午,沪深交易所已发布了关于扩大融资融券标的股票范围的通知,扩编后的标的股票范围将从8月19日起适用。

2010年3月30日,上交所、深交所分别发布公告,表示于3月31日正式开通融资融券交易系统,开始接受试点会员融资融券交易申报,这意味着融资融券业务正式启动。

在本次扩容之前,融资融券标的已经历过5次扩容,标的股票数量由最初的90只增加到2016年底的950只,本月19日开始,将继续扩容到1600只。

拿最近一次两融标的扩容来说,即2016年底的那次扩容。扩容后不久,蓝筹股迎来气势如虹的走势,大盘也在2018年1月站上了3500点大关。

从几百万到近9000亿

而经过近10年的发展,融资融券市场已取得翻天覆地的变化,两融余额也从最初不足700万,增加到最新的8964.95亿元(截至8月8日),在2015年6月18日更是突破2万亿,达到2.27万亿元。

数据来源:东方财富Choice数据

拟调整券商风控指标计算标准

当然,周五除了两融市场的利好之外,证监会还发布了另一个利好,便是就修订《证券公司风险控制指标计算标准》向社会公开征求意见。

证监会表示,此次修订在维持总体框架不变的基础上,对部分指标进行了修订,一定程度上放宽了对证券公司的政策约束,使其更加适应新形势下风险管理和行业发展的需要。

而此次对计算标准的修订主要涉及4个方面:

一是支持证券公司遵循价值投资理念,深度参与市场交易,适当放宽投资成份股、权益类指数基金、政策性金融债等产品的风控指标计算标准。

二是按照宽严相济、防范风险的原则,针对股票质押、私募资产管理等业务特点和各类金融产品风险特征,完善相应指标计算标准。

三是结合市场发展实践,明确新业务、新产品的风控指标计算标准,确保对各类业务风险全覆盖。

四是为支持证券公司提升全面风险管理水平,对连续三年分类评价为A类AA级及以上的证券公司,将风险资本准备调整系数设为0.5;同时明确,对纳入并表监管的证券公司,相关风险控制指标计算标准可由证监会另行规定。

对于本次计算标准的修订,常德鹏表示,自2016年6月16日,证监会修订发布了《证券公司风险控制指标管理办法》、《计算标准》以来,三年的实践经验表明,现行风险控制指标体系通过进一步强化资本约束、提高流动性风险监测监控要求,有效提升了证券公司风险管理水平,切实增强了行业抵御系统性风险能力。

可以说,本周包括证金公司下调转融资费率在内,加上本周五证监会的两份文件,一周罕见的3个大利好,会给近期柔弱的A股带来“强心针”的作用吗?

(文章来源:东方财富研究中心)