方正策略:非牛非熊 结构机会

摘要

1、非牛非熊,结构机会。随着两会政策的明朗,后续股票市场的脉络也逐渐清晰。股票市场不会演绎2018年单边下行的走势,当前经济趋势和流动性环境远好于2018年,但也难以演绎出2009年四万亿刺激之后的牛市,原因在于今年政策更多是底线思维,刺激性政策的选择上较为慎重。政府工作报告没有明确经济目标,但有2-3%的隐性目标,经济呈现前低后高的特征。从货币角度来看,考虑利率债的发行高峰以及抗疫特别国债的发行,6月份降准的概率较高,结合全球水龙头仍在打开,经济恢复至正常水平之前流动性不会出现拐点。今年政策分层现象比较明显,“保”、“稳”、“进”三个层次,其中保是底线,稳是稳住经济基本面,进是需要在新基建、重大基础设施建设、新兴产业等部分领域有所作为。6月份市场呈现上有顶下有底,结构性机会的特点,风险偏好难以持续提升。

2、行业配置的主要思路:内需思路延续,关注四类机会。经济增长层面,5月PMI维持荣枯线以上,显示经济仍在不断缓慢复苏,今年经济节奏整体呈前低后高、节节向上的走势,但需关注的是外需冲击仍旧还未体现;货币政策及流动性层面,目前仍然维持流动性合理充裕的环境,全球流动性大宽松的背景短期内也不会改变,央行呵护流动性宽裕的态度不变,至少在主要经济指标恢复到正常水平之前,流动性不会收紧。货币政策上,专项债、特别国债发行在即,预计6月份会有一次降准,但降息仍需视外需冲击情况而定,关注货币创新工具的使用;政策与风险偏好方面,两会后的经济政策已敲定,后续需关注政策的执行和落地情况,市场情绪上短期受中美关系反复及欧美复工复产节奏等的影响,风险偏好依然较低。行业配置上,继续关注偏内需的确定性机会,关注四条线索:一是汽车、家电、地产等地产后周期品种;二是传统投资稳增长领域,如旧改、铁路投资等;三是新基建调结构领域,如5G、数据中心、充电桩等;四是日常消费领域,如食品饮料、医药生物等。综合来看,6月首选汽车、家电、轻工家居。

正文

非牛非熊,结构机会。随着两会政策的明朗,后续股票市场的脉络也逐渐清晰。股票市场不会演绎2018年单边下行的走势,当前经济趋势和流动性环境远好于2018年,但也难以演绎出2009年四万亿刺激之后的牛市,原因在于今年政策更多是底线思维,刺激性政策的选择上较为慎重。政府工作报告没有明确经济目标,但有2-3%的隐性目标,经济呈现前低后高的特征。从货币角度来看,考虑利率债的发行高峰以及抗疫特别国债的发行,6月份降准的概率较高,结合全球水龙头仍在打开,经济恢复至正常水平之前流动性不会出现拐点。今年政策分层现象比较明显,“保”、“稳”、“进”三个层次,其中保是底线,稳是稳住经济基本面,进是需要在新基建、重大基础设施建设、新兴产业等部分领域有所作为。6月份市场呈现上有顶下有底,结构性机会的特点,风险偏好难以持续提升。前期市场演绎的是食品饮料、医药等日常消费品以及工程机械、建材等基建相关行业的抱团,后续机会仍在内需相关行业,可以关注四类,一是随着经济的逐步修复,具有早周期属性的可选消费也将具备一定的配置价值,如汽车、家电、地产后周期领域;二是基建投资相关的铁路,旧改中的电梯等领域;三是政府工作报告中“两新一重”的新基建,助力产业升级,如5G、数据中心、充电桩等领域;四是日常消费领域,如食品饮料、医药生物等。

1、政策蜜月期后关注经济基本面

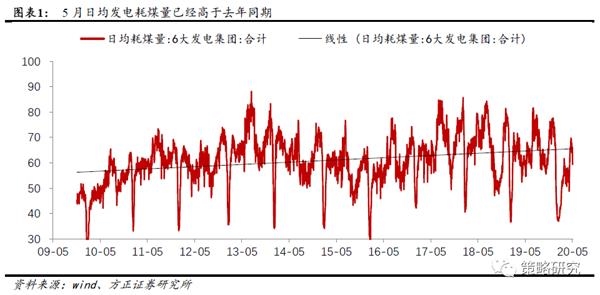

国内经济恢复进入爬坡期,核心矛盾仍在需求端的回暖。两会落幕后,市场关注点由政策预期转向政策效力,经济复苏强度成为市场的核心关切。国内方面,5月份以来,全国范围内的复工复产复市继续全面推进,经济延续了3月以来的恢复势头。从高频指标来看,5月日均发电耗煤量62.95万吨,相当于去年同期的107.5%,高炉开工率70.13%,与去年同期70.25%基本持平,生产端已经接近完全恢复; 从月度经济指标来看,4月当月工业增加值同比增长3.9%,较3月回升5.0%。固定资产投资同比增长0.8%,较3月回升10.3个百分点,广义基建投资同比增长4.8%,较3月回升12.8%,房地产投资同比7.0%,较3月回升5.8个百分点,制造业投资同比下滑-6.7%,降幅较3月收窄13.9个百分点,社会消费品零售总额同比-7.5%,降幅较3月收窄8.3个百分点。逆周期的基建投资恢复较快,地产投资韧性较强,制造业与消费恢复相对缓慢,需求难言旺盛。

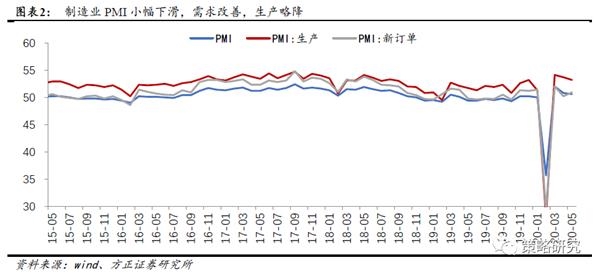

流动性支撑作用明显,经济基本面势头向好但根基不牢。从金融数据来看,3、4两月信贷、社融、M2等主要金融指标高增,并呈现逆季节性的特点,信用扩张意图明显,结合两会对于今年信贷社融的表述,货币政策力度与持续性对经济恢复的支撑作用显著;从PMI指标来看,5月全国制造业PMI回落0.2个百分点至50.6%,扩张幅度略有下滑,分项中内需改善、外需萎缩、生产下降、价格回升、库存去化,服务业PMI53.6%,环比上升0.4个百分点,综合PMI53.4%,环比持平;整体来看,国内经济恢复进入爬坡期,全面复工复产基本已经实现,前期生产端拉动的经济复苏进入尾声,后续经济恢复强度将主要取决于需求侧的回暖,当前内需和基建引领的基本面复苏势头良好,但外需萎缩仍然严重,冲击尚未完全落地,内外需尚未共振形成合力,若海外需求随着经济重启和刺激性政策加码明显好转,我国的复苏根基将更加牢固。

海外经济重启提速,刺激政策接力加码。随着欧美疫情拐点的确认,海外主要经济体重启提速。从5月4日开始,意大利将正式进入抗疫第二阶段,重启全国经济;5月25日英国首相约翰逊表示英国可以进入第二阶段的放宽,部分学校将按计划于6月1日开放;5月11日至6月2日,法国将进入疫情防控新阶段,政府在此期间将评估解禁措施的影响,经济开始重启;5月27日,美国50州经济也已经全部宣布重启;6月1日,日本政府将宣布解除全国紧急状态;经济重启提速后,美日欧等主要经济体的经济刺激计划也相应加力。疫情以来,美国已经实施了四轮财政刺激计划,总额约2.8万亿美元,占美国GDP的比重达12%。近期,民主党提出第五轮共计3万亿的刺激方案,5月15日已获得众议院通过;而日本和欧洲近日提出新财政刺激计划的行动则更引人瞩目,5月27日欧盟委员会疫情相关经济刺激计划,总额7500亿欧元。此外,欧盟还在酝酿未来7年总值1.1万亿欧元的欧盟预算及抗疫复苏基金。欧盟委员会表示,欧洲的复苏计划和下一个长期预算将运用1.85万亿欧元来推动欧盟经济;5月27日日本内阁批准了首相安倍晋三的1.1万亿美元刺激计划,国会有望在6月17日之前通过。至此日本政府的抗疫支出总规模达到234万亿日元,约相当于日本国内生产总值的40%,与美国前四轮财政刺激计划总额相近。

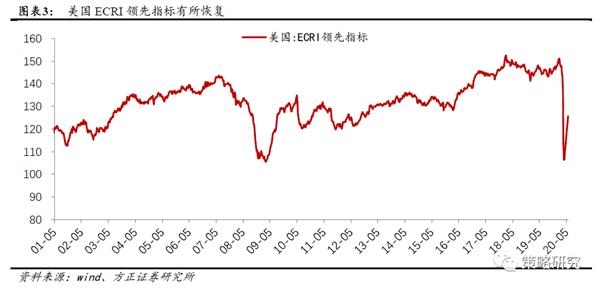

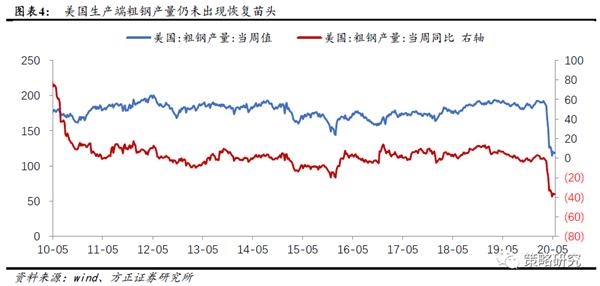

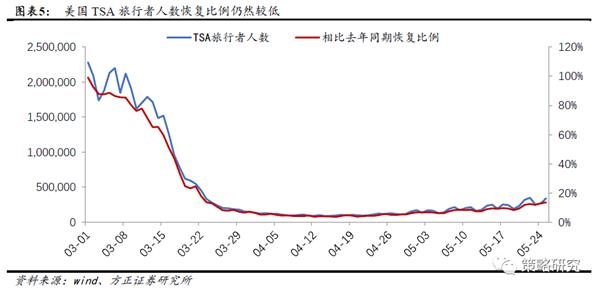

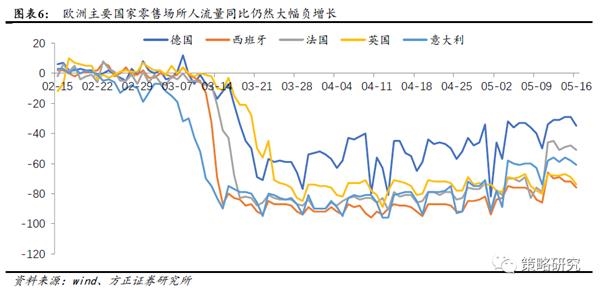

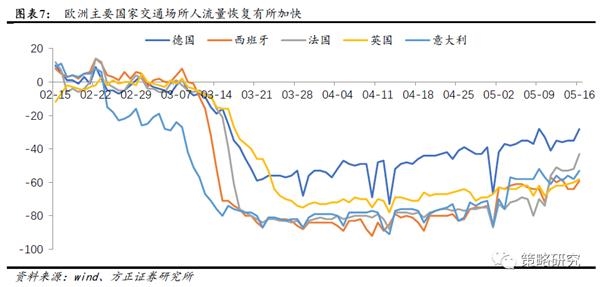

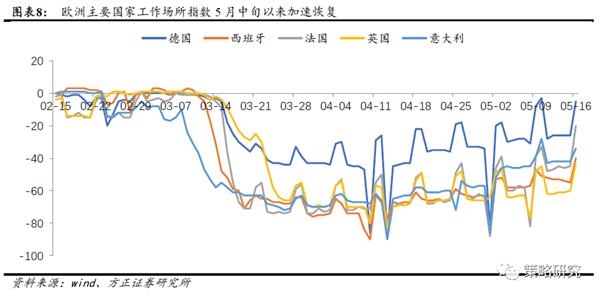

欧美复工复产进度有所加快,但恢复力度仍然较弱。从经济数据来看,美国ECRI经济景气指标3月底触底106.9点,5月延续反弹趋势,5月22日当周收于125.7点,距离145的近三年中枢还有一定距离。纽约联储每周经济活动指数与旧金山联储经济指数也持续回升,但当前仍然为负。生产端粗钢5月23日当周产量同比下滑36.60%,尚未出现明显回暖,电力生产指数见底回升。消费端ICSC连锁店销售指数以及红皮书商业零售指数企稳回升,但同样处于负向区间。TSA旅行者人数恢复比例由三月最低的3%恢复至当前的13%。就业端首次申领失业金人数持续下滑,持续申领失业金人数增速放缓。欧洲国家经济重启步伐相对缓慢,复工复产进度处于更加早期阶段,谷歌工作指数、零售指数、交通指数5月初随着经济重启负增长有明显收窄,近期出现加速恢复趋势。整体来看,欧美国家宣布经济重启后,复工复产逐步启动,但整体仍未进入加速阶段,恢复力度相对较弱,类似于我国的三月上旬。尽管欧美主要经济体都推出了史无前例的经济刺激政策,但考虑到疫情的长尾效应,外需恢复进展会相对缓慢,全球经济的V型反转难以快速实现。

后续重点关注积极政策的落实及其带动效应。两会落幕后,政策基调以及政策工具均已明确,后续重点关注特别国债以及地方政府专项债的使用,特别是地方政府层面,一万亿特别国债以及一万亿赤字共计两万亿财政支持全部划转地方,地方性政策值得关注。从前四月的专项债发行来看,1-4月地方政府专项债总计发行12240亿元,远超去年同期的7297亿元,从投向来看,基建类项目超75%,其中交通运输(铁路、轨交、收费公路)、医院学校建设、传统产业园区、生态环保、市政建设等占比较高。5月地方两会全部落幕,从四川和云南两省的最新地方两会表述来看,旧改重要性显著提升。预计未来专项债中旧改比例将边际提升,新基建相关的支持力度也将明显扩大。地方投资层面来看,4月中旬以来,各省重点项目继续集中开工,新基建加速启动。4月15日安徽省集中开工270个总投资额超1500亿的重点项目。4月份以来重庆、贵州、湖南等地集中开工一批新基建项目,涵盖5G建设、大数据、人工智能、工业物联网、特高压、新能源充电桩等领域。后续重点关注积极政策的落实情况以及其带动效应。

2、央行呵护,流动性维持宽裕

全球流动性依然处于扩张过程。疫情之后全球的流动性持续扩张,美联储降息到0后,重启QE4,美联储资产负债表快速扩张,总资产从2月底的4.2万亿美元扩张到5月底的7.15万亿美元,扩表幅度为超过70%。同期欧洲、日本央行同样扩表,但幅度稍小,其中欧央行总资产由2月底的4.7万亿欧元扩张至5月底的5.6万亿欧元,扩表幅度接近20%,日本央行总资产由2月底的58.5万亿日元扩张至63.1万亿日元,扩表幅度接近8%。美联储作为全球的水龙头,迅速扩表之后发达经济体不同程度扩表,表明全球流动性依然充裕。